Combien de vos clients épargnent religieusement pour leur retraite? Probablement que la grande majorité de vos clients disposent d’une épargne-retraite.

Mais combien d’entre eux ont une solution pour protéger leurs placements en cas de maladie grave?

De nombreuses conversations sur la retraite tournent autour des REER, car ils permettent de maximiser vos rendements. Toutefois, l’assurance maladies graves est un autre sujet important à aborder, car elle protège vos clients en leur procurant une autre forme de protection.

Si votre client reçoit un diagnostic de maladie grave et ne peut plus travailler, ou doit payer pour recevoir un traitement, il devra avoir accès à des fonds pour remplacer ce revenu. Si votre client n’a pas souscrit d’assurance, il puisera probablement dans ses économies. Cependant, il existe de meilleures solutions, notamment l’utilisation de l’assurance maladies graves comme protection de l’épargne-retraite.

Jetons un coup d’œil à une stratégie qui consiste à effectuer une simulation de crise sur les portefeuilles de vos clients. Il s’agit de montrer à votre client quatre situations, dont l’une se produira inévitablement au cours de sa vie :

- Il n’est pas couvert par l’assurance maladies graves et n’est jamais tombé malade.

- Il est couvert par l’assurance maladies et n’est jamais tombé malade.

- Il est couvert par l’assurance maladies et souffre d’une maladie.

- Il n’est pas couvert par l’assurance maladies graves et souffre d’une maladie.

C’est certain qu’un de vos clients se retrouvera dans une de ces situations. Mais laquelle? Vous ne pouvez pas deviner! La plupart des Canadiens aimeraient se retrouver dans la première situation, mais les risques de souffrir d’une maladie grave au cours de leur vie sont d’une sur quatre pour les hommes, contre une sur cinq pour les femmes1.

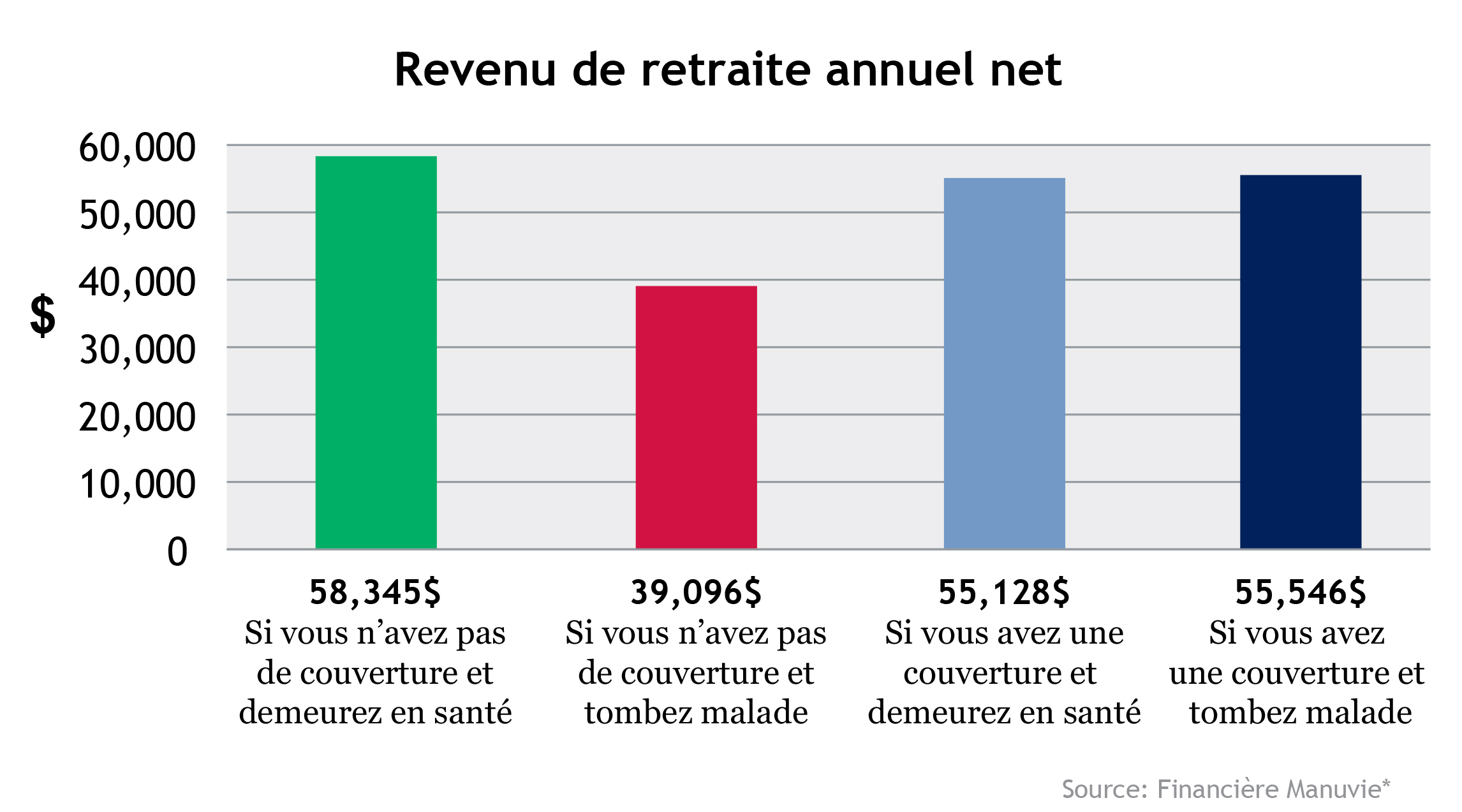

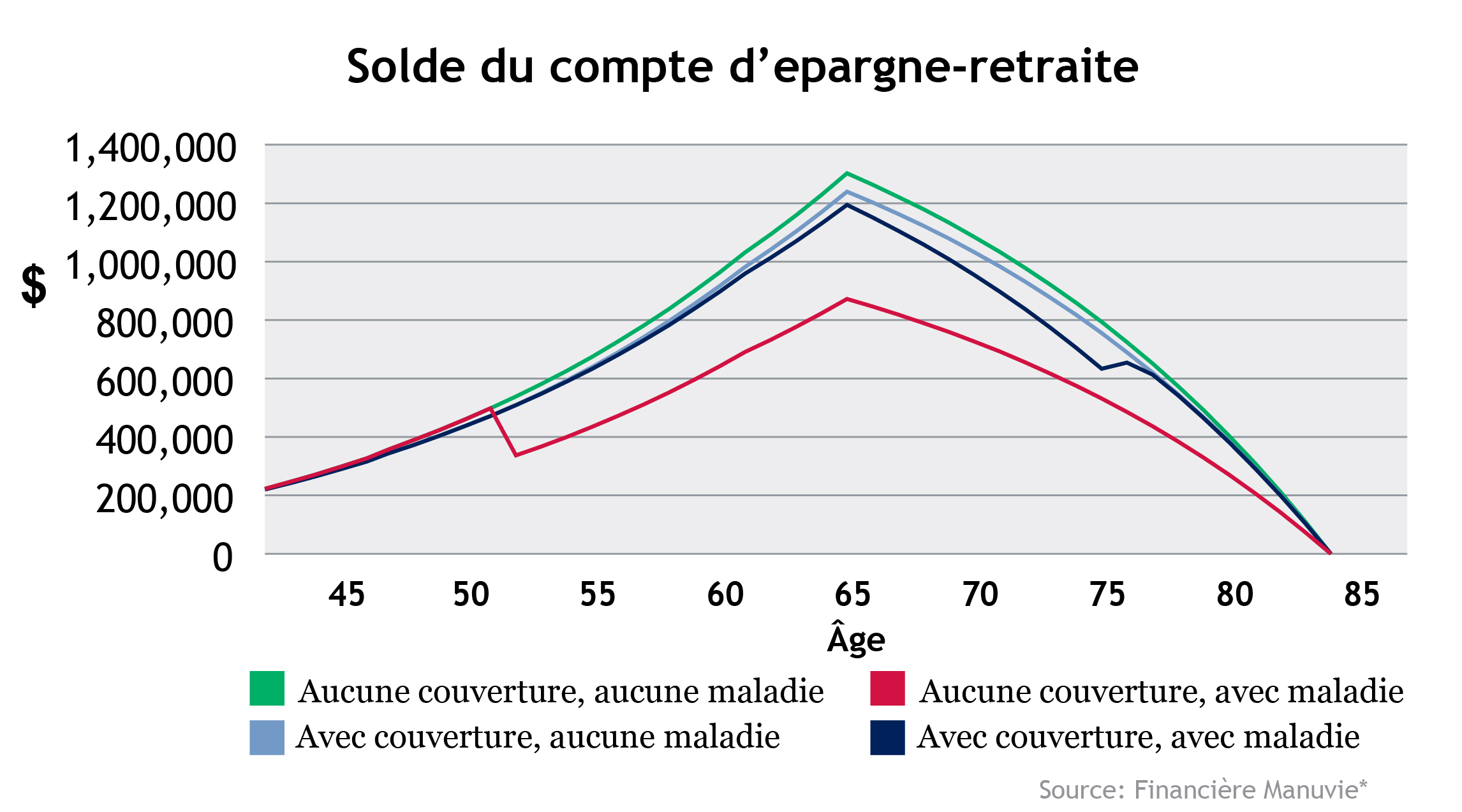

Et si vous pouviez montrer aux clients en quoi leurs décisions risquent d’affecter leur revenu de retraite net et l’incidence de chaque situation sur leur portefeuille? Plus précisément, comment pouvez-vous leur montrer l’incidence réelle de chacune des situations ci-dessus sur leur revenu annuel net à la retraite?

Voici un exemple qui les aidera à voir l’incidence réelle sur leur revenu annuel net à la retraite.

Voici les caractéristiques de notre exemple :

- Un homme de 40 ans;

- Un REER de 200 000 $;

- Des cotisations d’une valeur de 10 000 $;

- Des intérêts de 6 %;

- L’accès nécessaire à une somme de 100 000 $ à l’âge de 50 ans pour cause de maladie grave.

Lorsque vous comparez le revenu de retraite annuel final dans deux scénarios, en bleu clair et bleu foncé, au scénario idéal, en vert, vos clients peuvent constater que l’incidence du transfert d’une partie de l’épargne vers l’achat d’une assurance maladies graves est minime par rapport aux répercussions d’une atteinte de maladie grave sans aucune protection. Et, s’ils disposent de liquidités supplémentaires, ils peuvent couvrir le coût de l’assurance maladies graves sans que cela ait d’incidence sur leur revenu de retraite.

Donc, la question à se poser est la suivante : Comment pouvez-vous appliquer cette stratégie à la situation de votre client et l’aider à comprendre?

Pour commencer, vous aurez besoin des soldes actuels des placements enregistrés et non enregistrés de votre client, des montants des cotisations futures et des taux de rendement avant impôt. Lors de la prochaine rencontre avec le client, faites une simulation de crise dans le but de savoir comment le portefeuille se comporterait en cas de problème de santé, puis établissez des solutions de protection de l’épargne-retraite afin de voir laquelle il choisirait.

Si vous cherchez du contenu traitant de sujets semblables, lisez l’article Assurance maladies graves – Protection financière pour votre client. N’oubliez pas de mentionner le Renforcer votre filet de sécurité avec une assurance maladies graves à votre client pour l’aider à évaluer la probabilité que certains risques connus se produisent réellement.

Si vous avez des questions au sujet de la protection que l’assurance maladies graves peut procurer à vos clients à la retraite, n’hésitez pas à communiquer avec le centre de collaboration PPI de votre région.

*Source : Illustration de la Protection retraite Chèque-Vie de la Financière Manuvie pour un homme de 40 ans, en supposant avoir 200 000 $ dans des REER existants, cotisant 10 000 $ par année, à un taux d’intérêt annuel de 6 % avec 100 000 $ requis à 50 ans en raison d’une maladie grave. Illustré le 4 janvier 2022